Valdemaro Mendoza, CEO de tyba, comparte algunas recomendaciones para iniciar una empresa en el sector de las finanzas de la mano de la tecnología.

El modelo de negocio del sector fintech en Perú busca impactar positivamente a las personas brindándoles acceso a productos y servicios financieros que antes eran limitados para un grupo de empresas o personas con grandes patrimonios. El amplio potencial que ofrece la inclusión financiera ha hecho que el número de fintech en el país continúe su crecimiento, al pasar de 168 en el 2021 a 197 a octubre de 2022, lo que representa un crecimiento de más del 15%, según el informe “Panorama fintech en Latinoamérica 2022-2023” publicada por Vodanovic Legal.

En el marco del día mundial del emprendimiento, Valdemaro Mendoza, CEO y cofundador de tyba, la fintech que hace parte del holding de servicios financieros líder en el país, Credicorp Ltd., comparte 4 recomendaciones que toda persona que quiere iniciar su camino como emprendedor en el sector fintech debería considerar.

- No esperes a tener el producto perfecto, lánzalo al mercado, aprende y mejóralo: El aprendizaje de los primeros 6 meses después del lanzamiento trae mayor beneficio que seguir probando el producto o servicio en la “marcha blanca”. “No es necesario hacer una gran inversión para el momento cero de lanzamiento, eso se puede hacer más adelante. El aprendizaje exponencial posterior al lanzamiento le generará mayor retorno a la empresa porque le permitirá ir ajustando su oferta al mundo real y esto puede diferir ampliamente a lo que se probó en laboratorio“, señaló el CEO de tyba.

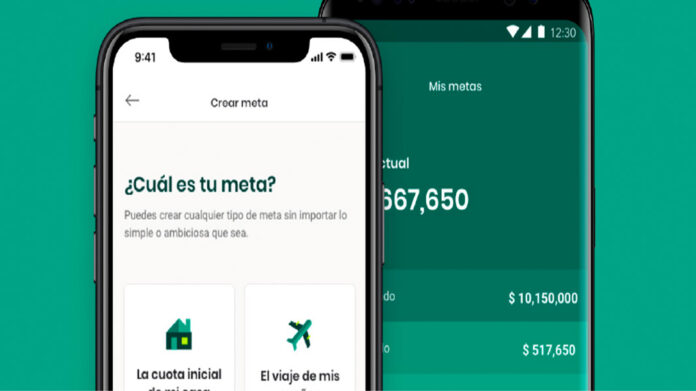

- La primera impresión es clave: Una experiencia de navegación fácil y sencilla dentro de la plataforma siempre es importante, pero más aún que los usuarios entiendan de primera mano qué servicio ofreces y tu propuesta de valor. “En tyba, una vez que te registras con tu correo, es suficiente para que visualices toda la oferta de productos. En ese momento las personas identifican si esta oferta se alínea con sus intereses y expectativas” agregó Mendoza. El ejecutivo también señala que la información que se solicite al cliente debe ser la menos posible pero lo suficiente para continuar con el proceso de conversión.

- Comunicar de forma simple: Hablar sobre rentabilidad, riesgo y otros conceptos complejos de las finanzas es todo un reto. Una comunicación simple es clave al momento de hablarles a los clientes. “Nosotros en tyba tenemos 2 mensajes importantes que debemos saber explicar y serán claves para que más personas comprendan cómo funcionan las inversiones. El primero es que el dinero guardado pierde valor en el tiempo debido a la inflación, por eso siempre será mejor invertir el dinero en algún producto financiero antes que guardarlo ‘debajo del colchón’. Lo segundo es explicar que para tener la posibilidad de obtener mayores retornos, debemos afrontar mayores riesgos. Por esto es que en tyba guíamos a los clientes a identificar su perfil de riesgo y el tiempo en el que desean obtener un retorno”, indicó Valdemaro Mendoza.

- La ley del experimento: Se trata de desarrollar una lógica o mecánica interna para identificar la variable o indicador de negocio a optimizar. Dicha variable suele ser que el Valor del Tiempo de Vida del Cliente sea mucho más alto que el Costo de Adquisición del Cliente. La mecánica de experimento te dirá cuál es el resultado que debes esperar de cada proyecto para que valga la pena invertir en él.

“Escuchar al cliente de forma constante, la prueba y error, así como estar atento a lo que hace la competencia y la coyuntura local, siempre serán factores claves que todo emprendedor debe tener en cuenta en cualquier sector y mercado. Las fintech, particularmente, afrontamos el reto de hacer accesible un mundo que antes solo era posible de entender con estudios en finanzas. En tyba buscamos democratizar las inversiones y que cualquier peruano pueda invertir desde S/20 o USD 5 en alternativas de inversión de calidad”, concluyó Valdemaro Mendoza, CEO y cofundador de tyba.