La declaración y pago del ITAN se realiza junto con las obligaciones tributarias de marzo, conforme a las fechas programadas y último dígito del RUC. El Centro Legal de la CCL también da a conocer las modalidades de pago y las empresas exoneradas del ITAN.

La Cámara de Comercio de Lima (CCL) informó que las empresas comprendidas en el Régimen Mype Tributario o en el Régimen General del Impuesto a la Renta (IR), deberán efectuar la declaración y pago del impuesto temporal a los activos netos (ITAN) del ejercicio 2024, junto con las obligaciones tributarias de marzo, el cual vencerá entre el 15 y 25 de abril, conforme al último dígito del RUC.

Ello siempre que, al 31 de diciembre de 2024, el valor histórico de sus activos netos (patrimonio empresarial) supere el millón de soles; sobre ello, se aplicará una tasa de 0,4 % para conocer el cálculo del ITAN.

“El correcto cumplimiento de la declaración y pago del ITAN no solo permite evitar sanciones tributarias con la Superintendencia Nacional de Aduanas y de Administración Tributaria (Sunat), sino que también puede utilizarse como un mecanismo de optimización fiscal”, manifestó Álvaro Gálvez, gerente del Centro Legal de la CCL.

No obstante, el Centro Legal de la CCL explicó que existen ciertos activos que pueden ser deducidos de la base imponible: (i) maquinaria y equipo con antigüedad menor a tres años, (ii) acciones, participaciones o derechos de capital en otras empresas sujetas al ITAN, (iii) inmuebles, museos y colecciones privadas declaradas patrimonio cultural por el Instituto Nacional de Cultura (INC).

Empresas exoneradas

Entre las empresas exoneradas del pago del ITAN están: las que no han iniciado actividades productivas; las que prestan servicios públicos de agua y alcantarillado; las que están en proceso de liquidación o insolvencia, la Corporación Financiera de Desarrollo (Cofide); y las asociaciones o fundaciones exoneradas del Impuesto a la Renta.

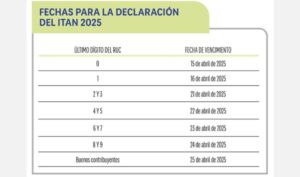

Fechas para la declaración

El ITAN se declara mediante el PDT ITAN – Formulario Virtual 648, de acuerdo con el siguiente cronograma:

Modalidades de Pago

El ITAN debe ser declarado junto con las obligaciones tributarias de marzo, utilizando el PDT ITAN – Formulario Virtual 648. El pago puede hacerse bajo dos modalidades:

- Pago al contado: se efectúa junto con la presentación del PDT ITAN – Formulario Virtual 648.

- Pago en cuotas: se divide en nueve cuotas mensuales iguales, con un mínimo de S/ 1 por cuota. En este caso de pago posterior a la presentación del PDT, se debe utilizar el Formulario Virtual 1662, consignando el Código de Tributo 3038 y el periodo tributario marzo de 2025.

En el caso de los principales contribuyentes (pricos) estos deben realizar el pago de manera presencial en las oficinas de la Sunat, mientras que los demás contribuyentes pueden realizarlo en bancos autorizados mediante medios electrónicos o con la boleta de pago 1662.

“Cuando el pago se realiza en los bancos se utilizará dinero en efectivo o cheque, consignando el Código del Tributo 3038-ITAN y como periodo tributario 03/2025”, señaló Álvaro Gálvez.

Crédito contra el Impuesto a la Renta

El ITAN pagado puede utilizarse como crédito contra los pagos a cuenta del Impuesto a la Renta del Régimen General o Mype en los periodos tributarios de marzo a diciembre de 2025. Además, puede aplicarse contra el pago de regularización anual del IR.

Solo se considerará el ITAN efectivamente pagado hasta la fecha de vencimiento del pago a cuenta del IR correspondiente. Si existe un saldo no utilizado, el contribuyente podrá solicitar su devolución.

Compensación del ITAN con otros tributos

Según la Resolución de Observancia Obligatoria 03885-8-2021 del Tribunal Fiscal, el saldo no utilizado del ITAN puede ser empleado para compensar otros tributos administrados por la Sunat, como: Impuesto General a las Ventas (IGV), impuesto a la Renta de cuarta y quinta categoría, intereses y multas tributarias, e ITAN de periodos futuros.

“Planificar con anticipación el pago de esta obligación permite optimizar la carga tributaria y, en algunos casos, convertirlo en una ventaja financiera mediante la compensación con otros tributos”, anotó.